一、越来越多持卡人发现:曾经轻松能批的分期,如今频频被拒

“我以前刷完卡只要一点就能分期,现在平台说‘暂不支持分期’。”

“账单日刚出我就点申请,结果直接提示:当前暂不符合分期条件。”

“额度还在,征信没问题,怎么连分期都不给了?”

很多用户反映:近期信用卡账单分期、账单转分期、定额分期审批明显变难。

不仅是审批不通过,还有不少人遭遇:

-

提交申请后无反馈

-

被要求提供额外财务材料

-

一旦拒绝,短期内无法再次申请

这到底是平台策略调整,还是风控升级?分期到底怎么了?

二、分期功能正在收紧,根源在于银行“控风险+控损失”的双重策略

信用卡账单分期本质上是银行的一种盈利方式。但在逾期率提升、监管收紧的背景下,银行逐步调整风控逻辑:

| 以往逻辑 | 当前新风控逻辑 |

|---|---|

| 审批宽松,优先吸引用户分期消费 | 审核更严,优先筛选“偿还能力稳定”人群 |

| 分期利息是收入来源 | 恐惧大面积逾期、提前终止分期导致坏账 |

| 大部分人默认可分期 | 改为“系统评估符合条件者可分期”模式 |

监管层面影响:

近年来银保监系统多次发文提示银行控制不良贷款率,其中信用卡分期坏账是重点监测区域。

因此,不再是“你申请就能分”,而是“你得够稳才批给你”。

三、哪些人群最容易被“限制分期”?

银行系统并不会告诉你“你被限制了”,但下面这些情况极易触发系统自动拒绝:

| 行为或状态 | 风控判定标签 |

|---|---|

| 近期频繁最低还款 | 偿还能力下降,疑似风险客户 |

| 多张信用卡同时有未结分期 | 多头负债,资金链紧张 |

| 当前账户处于临时额度使用状态 | 信用透支过度,不建议新增债务 |

| 近期出现征信查询记录过多 | 疑似借新还旧,负债结构不稳定 |

| 系统发现你近三月无正向收入进账 | 无固定收入来源,分期风险大 |

四、并非所有银行都一刀切,但审批方式都朝“智能评估+风险分层”转变

目前多数银行信用卡分期审批采用“系统评估模型+AI授信逻辑”,主要依据:

-

历史还款表现

-

征信负债比/信用卡使用率

-

是否有不良还款记录或负面账户

-

月收入/固定资产情况(部分需补充材料)

这就意味着:同样是申请5000元账单分期,有人能过,有人被拒,并非人为偏见,而是系统打分不达标。

五、分期被拒 ≠ 信用差,而是你没踩中“分期画像模型”的几个关键点

要想成功申请分期,可以试着对照这几个优化方向:

| 优化项 | 原因 |

|---|---|

| 保持一定比例的账单全额还款 | 展现偿还能力,避免长期最低还款行为 |

| 尽量减少同类平台借款记录 | 避免被识别为“过度依赖信贷用户” |

| 稳定收支+减少逾期历史 | 提升风控评分基础 |

| 控制每月征信查询频率 | 降低“过度申贷”的风险标签 |

六、那是不是不能再分期了?并不是,有这些通道仍有机会

-

非官方APP入口:部分银行通过微信/短信邀请用户分期,成功率更高

-

线下人工客服渠道:电话申请有机会补充说明争取通过

-

定期临时活动邀请:系统邀请的分期成功率远高于主动申请

-

主动提交资料补充信审:上传工资单/银行流水,可人工复评放宽限制

七、如果你近期账单压力大但分期失败,怎么办?

不建议直接拒还、绕账或拆东墙补西墙,而应:

-

主动沟通客服了解失败原因

-

提交分期重新评估申请

-

若平台拒绝配合,可尝试个性化协商分期还款,获得系统认可后的方案

个性化协商不是负债人“放弃还款”,而是让银行“愿意重新制定一个你能还得起的方式”。

八、 银行不是不给你分期,而是你要先过“画像评分”

信用卡分期难不难批,不只是看你征信分,而是综合看你:

-

用卡习惯

-

资金使用轨迹

-

收支合理性

-

是否符合“优质客户画像”

提前优化自身信用行为 + 正确申请通道 + 必要时寻求专业协助,才能真正解决当下“分期难”的现实问题。

汇邦管家

汇邦管家

如果真的走到了这一步,如何处理才能最大程度规避风险?

- 及时还款:第一时间全额还清欠款本金和利息,避免逾期费用进一步增加。

- 主动沟通:主动致电银行,诚恳说明自己并非恶意逾期,争取银行理解。

- 注意催收:如果遭遇不当催收,可以向银行投诉或寻求法律援助。

-设置还款提醒:为了避免忘记还款日期,持卡人可以设置还款提醒,通过手机应用或日历等工具,提前提醒自己还款日期。

那现在还不上了,有没有一条能真正上岸的路呢?

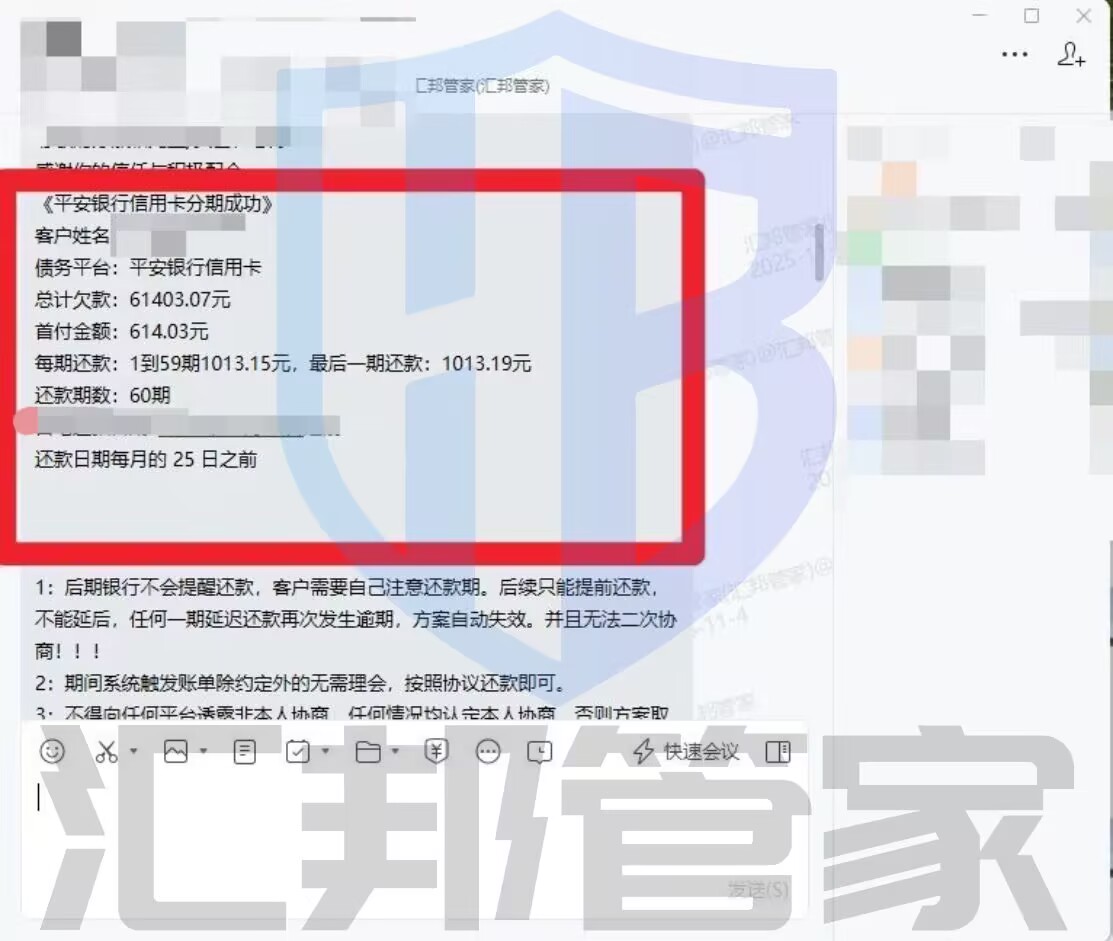

其实说句实在的,中信银行他们的核心还是收回资金。这两年大家收入啥样,银行心里比你都清楚。数据都在他们后台,你挣多少、花了多少、还不上多久了,他们看得明明白白。所以,现在真不一样了。银行也明白,一味强压把你逼到绝路、丢了工作,这笔债就更难收回。因此,能分60期在大部分银行那儿现在已经是个可以谈甚至挺常见的方案了。

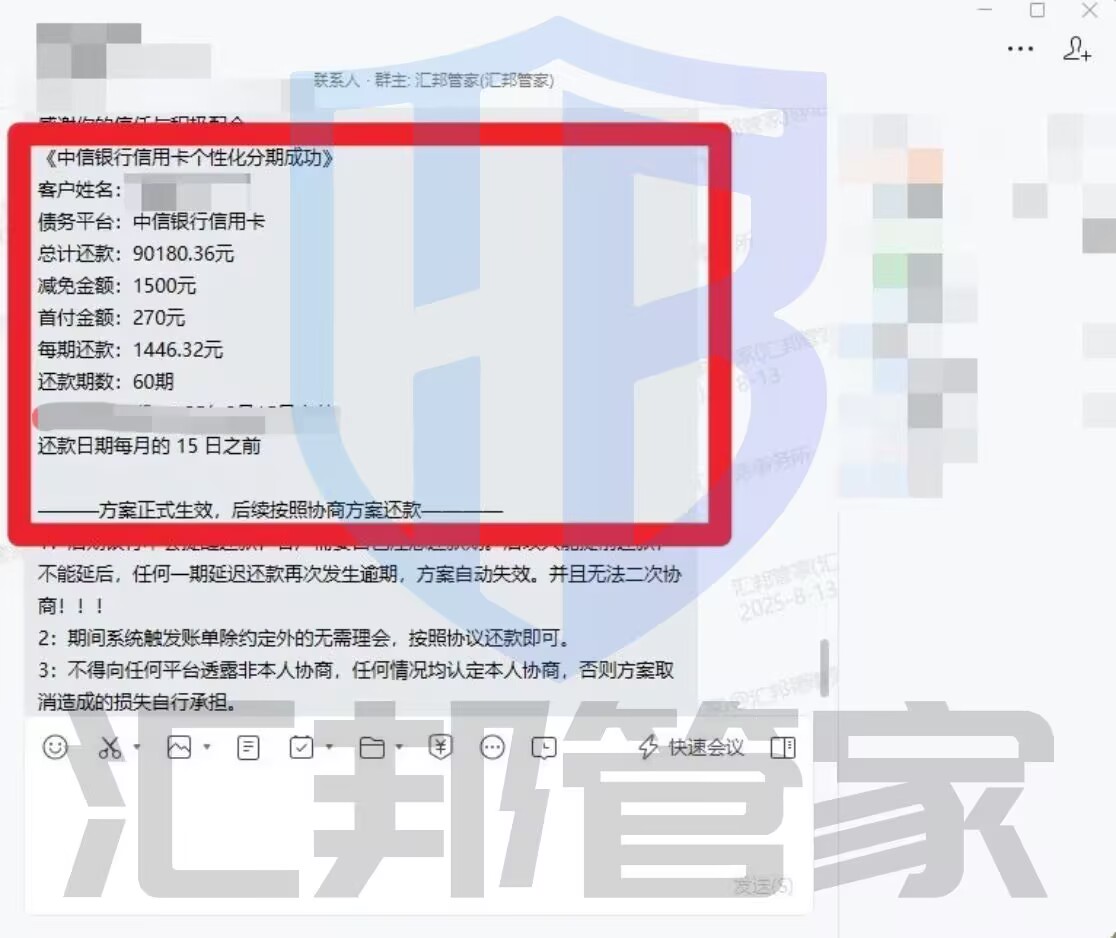

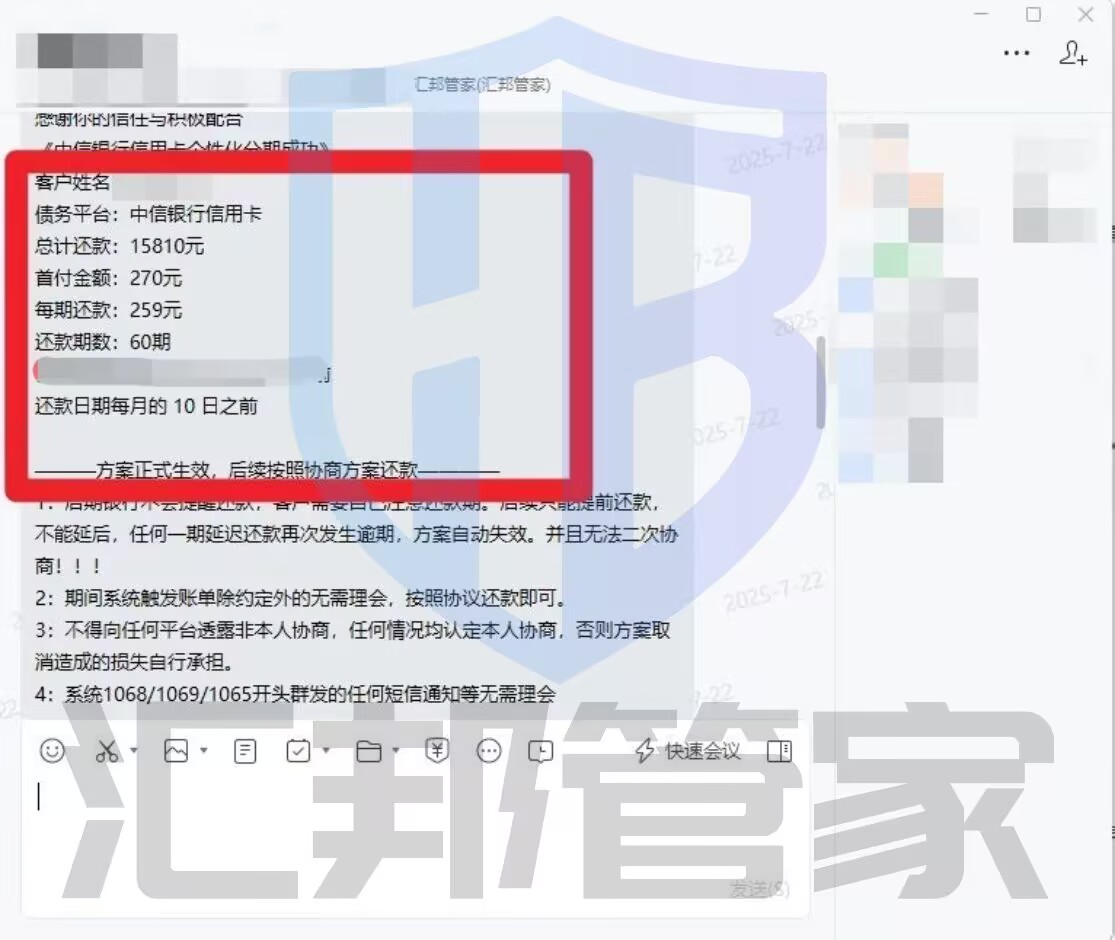

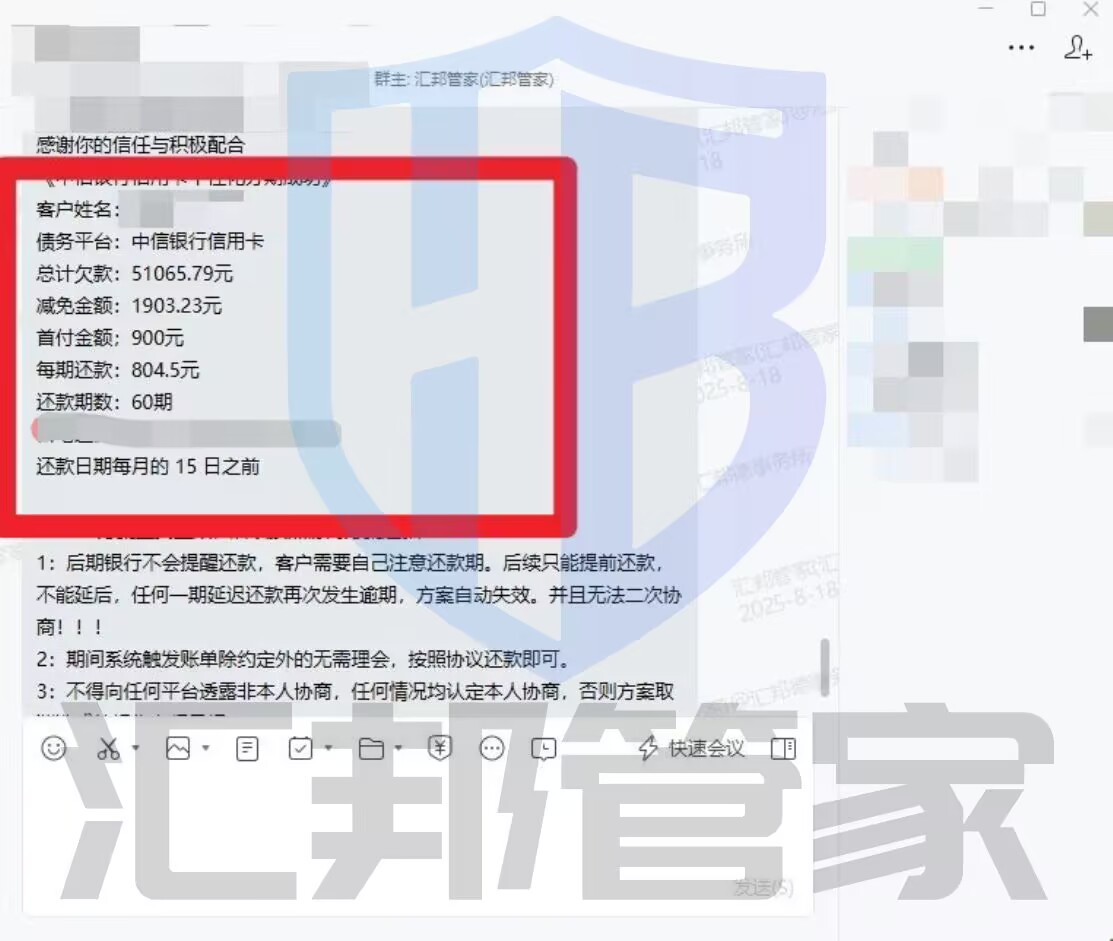

这个是我们最近才处理的中信信用卡协商60期分期成功案例。

如果真的走到了这一步,如何处理才能最大程度规避风险?

- 及时还款:第一时间全额还清欠款本金和利息,避免逾期费用进一步增加。

- 主动沟通:主动致电银行,诚恳说明自己并非恶意逾期,争取银行理解。

- 注意催收:如果遭遇不当催收,可以向银行投诉或寻求法律援助。

-设置还款提醒:为了避免忘记还款日期,持卡人可以设置还款提醒,通过手机应用或日历等工具,提前提醒自己还款日期。

那现在还不上了,有没有一条能真正上岸的路呢?

其实说句实在的,中信银行他们的核心还是收回资金。这两年大家收入啥样,银行心里比你都清楚。数据都在他们后台,你挣多少、花了多少、还不上多久了,他们看得明明白白。所以,现在真不一样了。银行也明白,一味强压把你逼到绝路、丢了工作,这笔债就更难收回。因此,能分60期在大部分银行那儿现在已经是个可以谈甚至挺常见的方案了。

这个是我们最近才处理的中信信用卡协商60期分期成功案例。

如果你目前紧急状况比较差,根据咱们不能全款还,就不要苦苦挣扎了。更不要失联,只会让法院和债权方认定你的主观逃避,随之而来的严厉强制措施,更会让你的处境雪上加霜,造成原本可以避免的巨大损失。

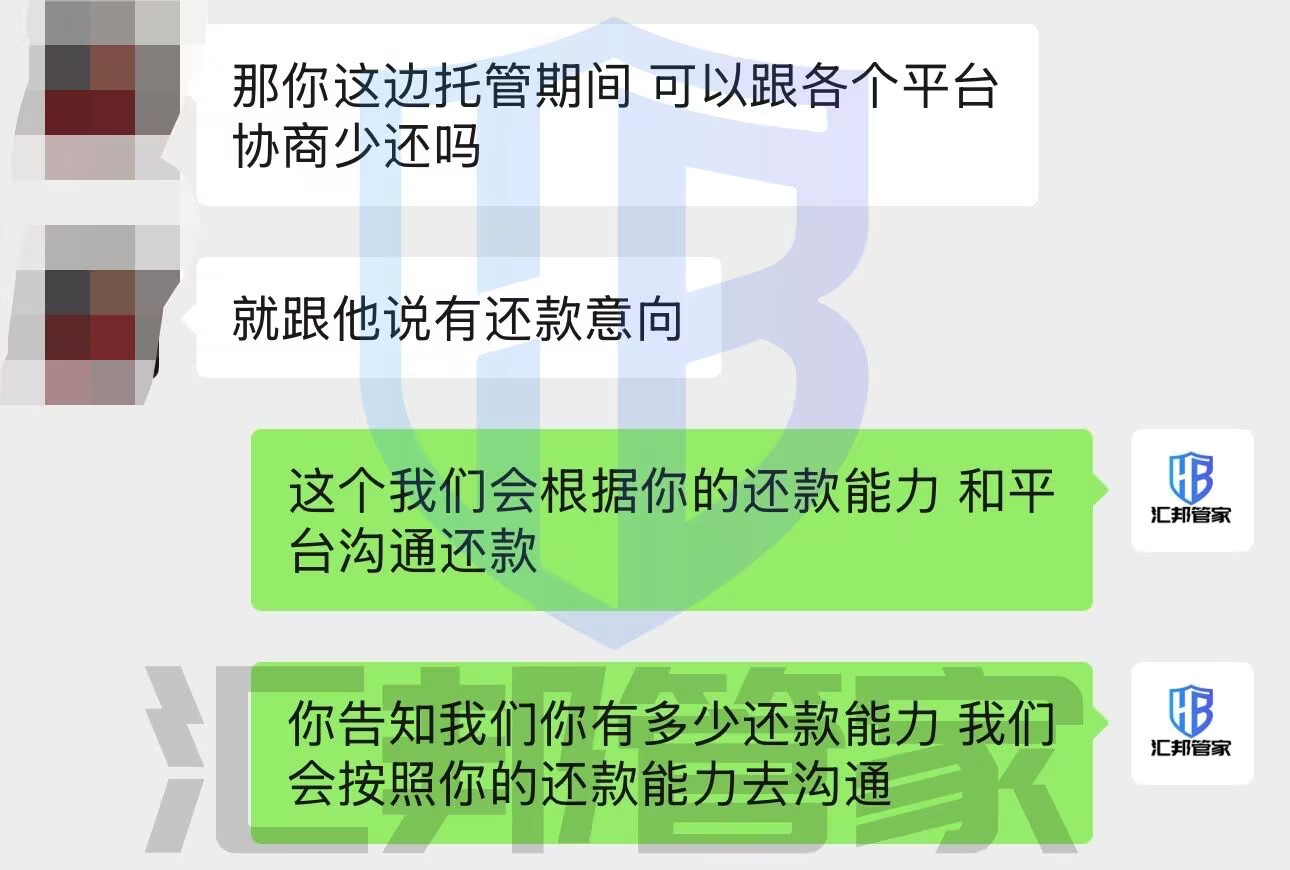

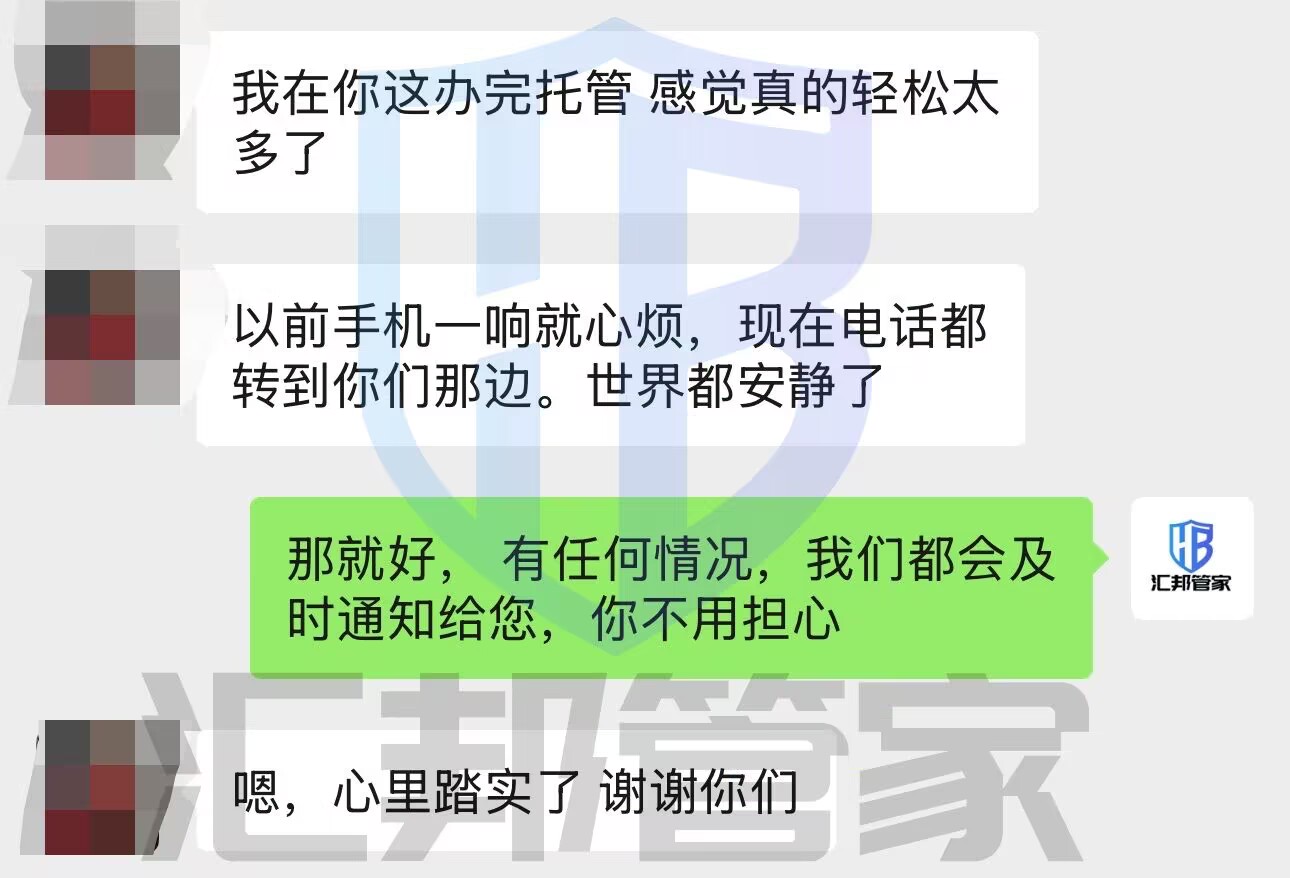

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭!

如果你目前紧急状况比较差,根据咱们不能全款还,就不要苦苦挣扎了。更不要失联,只会让法院和债权方认定你的主观逃避,随之而来的严厉强制措施,更会让你的处境雪上加霜,造成原本可以避免的巨大损失。

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭! 处理方式[/caption]

那么关键问题来了:现在豆豆钱没有官方分期、停催政策。自己目前也没能力一次性结清。逾期后该怎么办呢?就只能是自己忍受着无止尽的电话、短信吗?

确实,现在谁都不想被逼到这个份上,大环境如此,负债的朋友一天比一天多,相信你们心里也承受了很多的压力。但是现在赚的钱就只够自己生活,想还但就是还不上。

就比如这个客户情况就很典型,豆豆钱,安逸花,分期乐加起来欠了二十多万。人在二线城市,一个月挣8千多,交完房租吃饭,几乎一分不剩。我们直接让他办托管,托管不仅仅能带接听催收,还能规避他的起诉风险,更要重的转是移他负的债感,让他停和止小的催内耗。对他来说反而最轻松。让他能安心工作和生活。等他手里有钱了,在帮他谈减免。

处理方式[/caption]

那么关键问题来了:现在豆豆钱没有官方分期、停催政策。自己目前也没能力一次性结清。逾期后该怎么办呢?就只能是自己忍受着无止尽的电话、短信吗?

确实,现在谁都不想被逼到这个份上,大环境如此,负债的朋友一天比一天多,相信你们心里也承受了很多的压力。但是现在赚的钱就只够自己生活,想还但就是还不上。

就比如这个客户情况就很典型,豆豆钱,安逸花,分期乐加起来欠了二十多万。人在二线城市,一个月挣8千多,交完房租吃饭,几乎一分不剩。我们直接让他办托管,托管不仅仅能带接听催收,还能规避他的起诉风险,更要重的转是移他负的债感,让他停和止小的催内耗。对他来说反而最轻松。让他能安心工作和生活。等他手里有钱了,在帮他谈减免。

微粒贷走访调查[/caption]

面对催收各种威胁手段,我们首先心态上不要怕,其次有理有据的拒绝,最后再表明自己态度,给违规催收警告。 通常那些涉嫌违规的催收在你问到平台、工号、姓名的时候,是不敢告诉你的。如果对方不说,你直接可以挂断电话了,跟他废话毫无意义,只会影响你的心情。 上门本身就是小概率事件,现在催收说上门基本上就是吓唬你,这是他们促使你还款的一种手段和话术。

那现在微粒贷有没有什么协商方案呢?

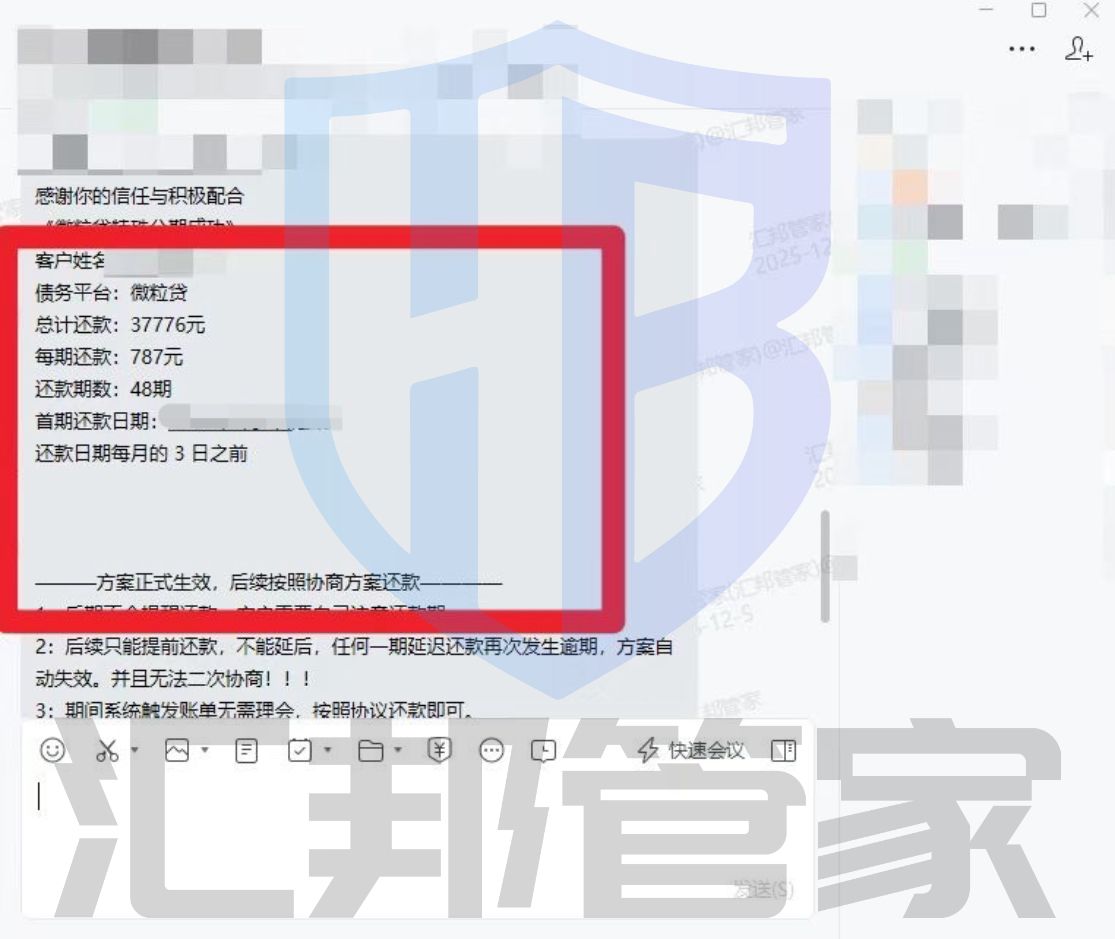

如果你欠的正是他们家,那我只能明确告诉你,现在他们家的协商基本上就两条路可以走:如果你能一下凑到钱那你就一次性结清。如果实在拿不出全额那基本就是分48期这是天花板了,没有其他政策。这个是我们最近才处理的一个微粒贷协商48期分期成功案例。

[caption id="attachment_1285" align="aligncenter" width="1115"]

微粒贷走访调查[/caption]

面对催收各种威胁手段,我们首先心态上不要怕,其次有理有据的拒绝,最后再表明自己态度,给违规催收警告。 通常那些涉嫌违规的催收在你问到平台、工号、姓名的时候,是不敢告诉你的。如果对方不说,你直接可以挂断电话了,跟他废话毫无意义,只会影响你的心情。 上门本身就是小概率事件,现在催收说上门基本上就是吓唬你,这是他们促使你还款的一种手段和话术。

那现在微粒贷有没有什么协商方案呢?

如果你欠的正是他们家,那我只能明确告诉你,现在他们家的协商基本上就两条路可以走:如果你能一下凑到钱那你就一次性结清。如果实在拿不出全额那基本就是分48期这是天花板了,没有其他政策。这个是我们最近才处理的一个微粒贷协商48期分期成功案例。

[caption id="attachment_1285" align="aligncenter" width="1115"] 微粒贷逾期协商成功案例[/caption]

最后还是要跟大家强调一下,只有还钱才能真正解决催收的问题,努力赚钱,争取早点结清,平台一家一家减少,才能真正避免最坏的后果发生。

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭!

微粒贷逾期协商成功案例[/caption]

最后还是要跟大家强调一下,只有还钱才能真正解决催收的问题,努力赚钱,争取早点结清,平台一家一家减少,才能真正避免最坏的后果发生。

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭!

如果你目前紧急状况比较差,根据咱们不能全款还,就不要苦苦挣扎了,不要为了所谓的征信让债务雪球越滚越多。

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭!

如果你目前紧急状况比较差,根据咱们不能全款还,就不要苦苦挣扎了,不要为了所谓的征信让债务雪球越滚越多。

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭! 那逾期了处理技巧有哪些呢?

1、主动联系银行协商还款。

2、态度诚恳表现出,自己的还款意愿。

3、时刻保留相关证据。

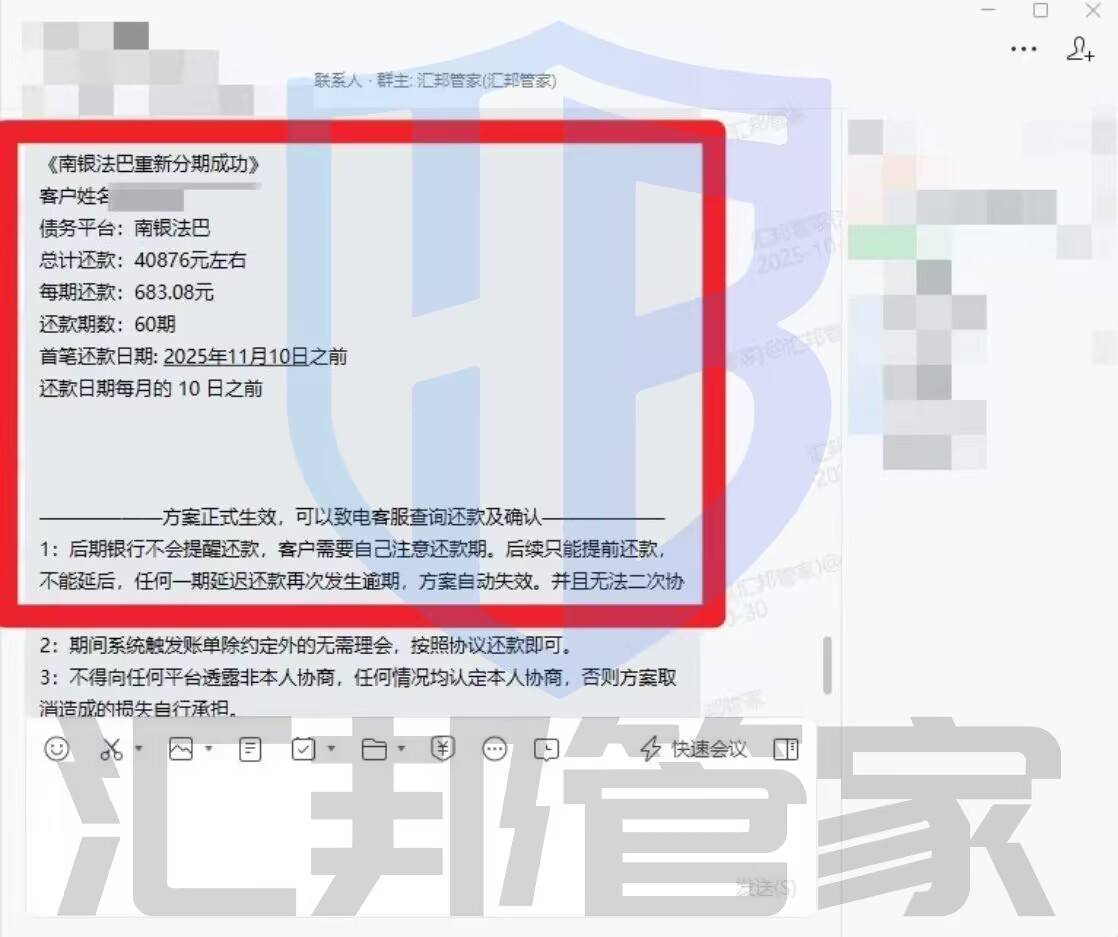

很多人问:南银法巴消费金融真的还不上了,现在可以协商什么样的政策先给自己一些时间缓冲吗?

一个利好是,这个平台现在逾期后,如果真的还不上,是有60期分期政策的。你没听错,就是5年时间,把欠的钱拆成60个月还,每个月分摊下来就没多少了。比如欠几万块,分60期的话,每个月可能就还几百块,压力一下就小了,完全有时间找工作、攒钱,慢慢把钱还上。这比那些含糊其辞的平台靠谱多了。

那逾期了处理技巧有哪些呢?

1、主动联系银行协商还款。

2、态度诚恳表现出,自己的还款意愿。

3、时刻保留相关证据。

很多人问:南银法巴消费金融真的还不上了,现在可以协商什么样的政策先给自己一些时间缓冲吗?

一个利好是,这个平台现在逾期后,如果真的还不上,是有60期分期政策的。你没听错,就是5年时间,把欠的钱拆成60个月还,每个月分摊下来就没多少了。比如欠几万块,分60期的话,每个月可能就还几百块,压力一下就小了,完全有时间找工作、攒钱,慢慢把钱还上。这比那些含糊其辞的平台靠谱多了。

逾期并不可怕,关键在于及时采取正确的应对措施。从逾期初期的紧急处理,到与银行协商沟通,再到合理安排还款,每一步都至关重要。有专业的人帮衬着,能少走很多弯路。

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭!

逾期并不可怕,关键在于及时采取正确的应对措施。从逾期初期的紧急处理,到与银行协商沟通,再到合理安排还款,每一步都至关重要。有专业的人帮衬着,能少走很多弯路。

汇邦管家的存在,是为了让那些在困难里挣扎的人,看见一条还能继续往前走的路。债务并不是绝境,只要方向找对了,事情总会解决的。我们专注债务协商 债务托管 专业靠谱 如果你正在经历类似的困境,可以把情况发给我们,你若真诚,我们一定雪中送炭!